相続した土地の売却は、多くの方にとって一大イベントです。

しかし、あまり税金に関する知識を持たない方にとって、この話題は複雑であり、さまざまな課題が伴います。

この記事では、相続土地売却時の利用可能な節税特例と注意点について解説します。

□相続した土地を3年以内に売却すると税金の負担を減らせる!取得費加算の特例について

取得費加算の特例は、相続土地売却時の税金を効果的に節税するための重要な制度です。

この特例を理解し適用することで、相続税の負担を軽減できます。

1:特例の概要

取得費加算の特例とは、相続した土地の売却にかかる譲渡所得税の計算において、相続税額を売却費用に加算できる制度です。

相続税が高額であればあるほど、譲渡所得税の節税効果が大きくなります。

2:適用要件

この特例を利用するためには、以下の条件を満たす必要があります。

・不動産を相続または遺贈によって取得し、その財産に対して相続税が課税されていること

・相続税の申告期限から3年を経過する日までに財産を売却すること

・相続開始から3年10ヶ月以内に売却すること

3:節税効果の具体例

具体的な節税効果を理解するために、以下の例を考えましょう。

相続した土地を8,000万円で売却し、その土地にかかった相続税が780万円、売却費用が220万円の場合を想定します。

取得費加算の特例を利用しない場合と利用した場合の譲渡所得税を比較すると、特例を利用した場合は約158.45万円の節税が可能です。

このように、取得費加算の特例を適用することで、売却にかかる税金の負担を大幅に軽減できます。

4:申告・利用方法

特例を利用するためには、不動産売却後の確定申告が必要です。

売却した翌年の2月16日から3月15日までが申告期間で、確定申告書に加え、不動産取得費用や売却代金、売却費用などの資料を提出する必要があります。

これらの手続きを適切に行うことで、特例の適用が可能です。

□利用できるもう1つの特例も紹介!

相続土地売却におけるもう1つの重要な節税特例は、「相続空き家の特例」です。

この特例を活用することで、売却時の税金負担をさらに軽減できます。

*特例の概要

相続空き家の特例とは、相続によって空き家が建っていた土地を売却する際、譲渡所得から最大3,000万円を控除できる制度です。

この特例を利用することで、売却にかかる譲渡所得税が大幅に減少します。

*計算方法

譲渡所得税の計算は、売却価格から譲渡費用、取得費、そして3,000万円の控除を差し引いた金額に税率を適用します。

この計算により、実際の税負担が軽減されることになります。

*適用要件

この特例を適用するためには、条件があります。

被相続人が生前1人で住んでいた家屋が建っていた土地の売却で、かつ、相続開始から3年以内に売却することが求められます。

相続開始時点で被相続人が老人ホームに入所していた場合も対象です。

また、取り壊し後の土地が居住や事業に利用されていないことや、売却相手が特別な関係にないことなども条件として定められています。

*適用期限の確認

この特例の適用期限は、相続開始から3年を経過する日に属する12月31日までとなっています。

したがって、売却計画を立てる際はこの期限を念頭に置き、適切なタイミングで売却を行うことが重要です。

□売却前に必ず押さえるべき注意点

相続した土地を売却する際には、特例の適用だけでなく、他にもいくつか重要な注意点があります。

これらを理解し、適切に対処することで、スムーズな売却プロセスと最適な税務処理が可能です。

1:名義変更の重要性

土地を相続した後、売却に先立って必ず行うべきことが名義変更、すなわち相続登記です。

2024年4月からは相続登記が義務化されますが、それ以前でもこの手続きを怠ると売却が困難になります。

名義変更を行わないと、売却時に法的なトラブルが発生したり、予定が大幅に遅れたりする可能性があります。

2:節税特例の期限への注意

先に紹介した「相続空き家の特例」と「取得費加算の特例」の適用期限は両方とも「3年」と定められていますが、実際には適用条件が異なるため、期限に関する注意が必要です。

どちらの特例を利用するかによって、期限が異なるため、売却スケジュールを立てる際にはこれらの違いをきちんと理解し、適切に対応することが求められます。

3:計画的な売却スケジュールの立案

相続した土地を売却する際には、特例の適用条件や期限、名義変更の義務など、複数の要素を考慮した計画的なスケジュールの立案が重要です。

税務上の最適なタイミングで売却を行うためには、これらの要素を総合的に検討し、慎重に計画を立てる必要があります。

□まとめ

相続土地を売却する際には、税金の計算や節税特例の適用が重要なポイントとなります。

「取得費加算の特例」と「相続空き家の特例」を適切に理解し活用することで、大幅な節税効果が期待できます。

また、名義変更の重要性や特例の適用期限に注意し、計画的な売却スケジュールを立案することが成功へのカギです。

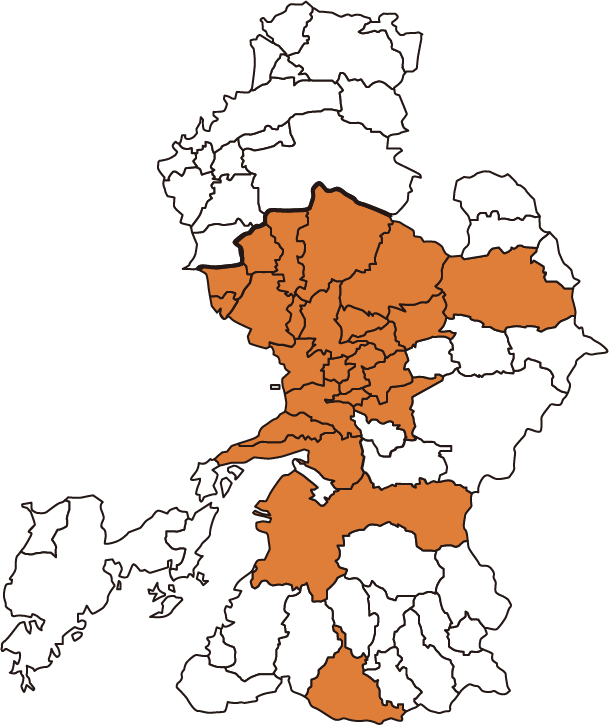

熊本市周辺で、不動産の売却を検討している方は、お気軽に当社までお問い合わせください。

すがコーポレーションでは熊本県内を紹介したスタッフブログを掲載しています。 よろしければご覧ください! https://suga-baikyaku.com/category/staff-blog/

10:00〜19:00

10:00〜19:00

お問い合わせ

お問い合わせ

無料見積もり

無料見積もり

無料相談

無料相談

お客様の声

お客様の声

会社概要

会社概要

売却の流れ

売却の流れ

よくある質問

よくある質問

オフラインでのお問い合わせ

オフラインでのお問い合わせ

お電話でのお問合せ

お電話でのお問合せ