遠方への転勤や、生活スタイルの変化によって家を住み替えたいと考えている方は多くいらっしゃいます。

住み替えの検討時、特に気になるのはどんな税金がかかるのか、特別控除はあるのかということではないでしょうか。

今回は家の住み替えにかかる税金、そして特例についてご紹介します。

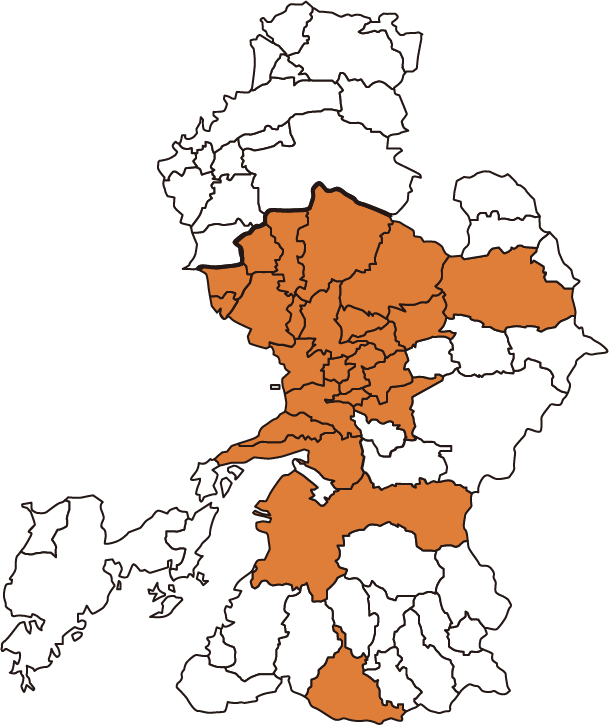

熊本で不動産売却をご検討中の方へ: すがコーポレーション(イエステーション)は平均売却日数55日、最短24時間以内のスピード売却にも対応しておりますのでお気軽にご相談ください。 (*詳しくは下記URLをクリックください) https://suga-baikyaku.com/lp

□不動産売却時にかかる税金

不動産を売却したい場合、考えなければならない税金は主に二つです。

*印紙税

印紙税は、不動産の売買契約を結んだときに発行される領収書、契約書といった特定の文書にかかる税金のことです。

ややこしいのが、印紙税は契約書に記載されている金額によって税額が変わることです。

金額が1000万円以上5000万円以下の契約であれば、原則2万円の印紙税額になります。

*登録免許税

登録免許税は、会社や不動産などを登記するときにかかる税金のことです。

土地や建物を売買、譲渡、建築する際には、所有権保存登記や移転登記などをする必要があります。

移転登記は、土地または建物の所有権が移った時に記録するものです。

そして、この記録に税金がかかるのです。

税額は、課税標準×税率の合計になります。

□不動産購入時にかかる税金

不動産購入時に必要な税金は以下の4つです。

*印紙税と登録免許税

印紙税と登録免許税に関しては、不動産を売却するときだけでなく、購入時にも必要です。

*消費税

消費税は、物件を購入するときにかかる税金です。

ただし、土地は非課税であるため、建物のみ対象となります。

現在(2022年 11月)の消費税率は10パーセントです。

*不動産取得税

不動産所得税は、土地や建物といった不動産を購入したときに課税される税金です。

都道府県ごとに支払わなければならない地方税の一種です。

納税先は、税負担者が居住する各都道府県となります。

税額は固定資産税評価額×税率の合計です。

原則として、税率は不動産価格の4パーセントと定められています。

しかし、この不動産所得税は条件に応じて軽減措置が適用されるため、その場合、税率が3パーセントに引き下げられます。

注意すべき点は、計算の基準となる不動産価格は、購入価格ではなく固定資産税評価額であることです。

固定資産税評価額は不動産販売価格の約70パーセントとなるケースがほとんどです。

例えば、4000万円の不動産を購入したときの固定資産税評価額は2400万円~3000万円ほどになります。

□知っておきたい!住み替え時の5つの控除・特例

不動産の売却が問題なく完了したとしても、土地の価格が、購入時よりも大幅に高騰している地域では、多額の譲渡所得税が課される可能性があります。

ただ、売却したい家がマイホーム、つまり自分の住宅として使用していた物件であった場合は、譲渡所得を控除・軽減してくれる特例があります。

1つ目は、3,000万円の特別控除の特例です。

この特例を申請した場合、マイホーム売却時3,000万円まで譲渡所得が控除されます。

地方では、マンションの売却価格の相場は2,000万円前後、一戸建てでも3,000万円ほどなので、この特例で譲渡所得はほぼ0になり、ほとんどのケースで譲渡所得税は課されません。

ただし、住宅ローン控除とは併用できないという点には注意しましょう。

2つ目は、10年以上所有していた家を売却したときの特例です。

10年以上所有していた家を売却した場合、軽減税率を適用できます。

譲渡所得が3000万円を超えていても、適用されます。

譲渡所得税率は長期譲渡所得で、合計が20.315パーセントですが、特例適用によって、14.21%まで軽減されます。

3つ目は、住宅ローンを借り入れて新居を購入した場合の住宅ローン控除です。

住宅ローン控除とは、入居開始から10年間、所得税から住宅ローンの残債の1%が控除されるものです。

借入期間が10年以上である、控除を受ける年の総収入が3,000万円以下である、取得した新居の床面積が50平米以上であるという条件を満たしているか、申請前に確認しましょう。

4つ目は、不動産取得税の軽減措置です。

建物の場合、新築物件なら1200万円。中古物件の場合も100万円~最大1200万円が不動産所得税から控除されます。

土地は、45,000円または、1平米あたりの価格×住宅の床面積の2倍×3%(床面積200平米まで)の高額なほうが控除されます。

5つ目は、損益通算です。

5年以上所有していた家を売却したことで譲渡所得がマイナスになった場合、物件購入時、譲渡損失の損益通算及び繰越控除の特例が適用されます。

マイナスとなった譲渡所得を、事業所得や給与所得と損益通算できるのです。

3年間であれば、1年間で控除できなかった分が繰り越されます。

□まとめ

今回は、家を住み替える際に関わる様々な税金、特例を紹介しました。

住み替えは留意すべきポイントがたくさんあるため、専門のスタッフとの相談が大切になります。

熊本市周辺で物件の売買をお考えの際は、お気軽に当社にご相談ください。

すがコーポレーションで実際に不動産売買した方の感想です。 もし、良かったら「お客様の声」をご覧ください。 https://suga-baikyaku.com/category/voices/

10:00〜19:00

10:00〜19:00

お問い合わせ

お問い合わせ

無料見積もり

無料見積もり

無料相談

無料相談

お客様の声

お客様の声

会社概要

会社概要

売却の流れ

売却の流れ

よくある質問

よくある質問

オフラインでのお問い合わせ

オフラインでのお問い合わせ

お電話でのお問合せ

お電話でのお問合せ