“実家を相続したあなた、売却を検討していますか。「売却するとしても、いつがベストなの。」「税金はどれくらいかかるの。」と、不安に思っている方も多いのではないでしょうか。

この記事では、実家を相続した際に売却を検討するタイミングや、売却した場合にかかる税金について解説します。

具体的なケースを交えながら、わかりやすく説明していくので、ぜひ最後まで読んでみてください。

売却をお考えの方は是非すがコーポレーションにお任せください

□実家の売却は相続前・相続後どちらがベスト?

相続した実家を売却するタイミングは、大きく分けて「相続前」と「相続後」の2つがあります。

どちらがベストかは、実家の状況や相続人の状況によって異なりますが、譲渡所得税と相続税の観点から、それぞれの特徴とメリット・デメリットを詳しく見ていきましょう。

1: 相続前の売却

相続前に実家を売却するメリットは、主に「譲渡所得税の控除が受けられる可能性がある」ことです。

1-1: 譲渡所得税の3000万円特別控除

住んでいた家(居住用不動産)を売却する場合、最大3000万円の特別控除が適用される可能性があります。

この控除は、譲渡所得税の計算において、売却益から3000万円を差し引くことができるため、最大600万円の税金が減額されます。

しかし、この特別控除にはいくつかの条件があります。

1: 売却する不動産が、売却前2年以上居住用不動産として所有していたこと

2: 売却後2年以内に、新たに居住用不動産を取得すること

これらの条件を満たしていない場合は、特別控除を受けることができません。

1-2: 相続前の売却における注意点

相続前に実家を売却する際は、以下のような点に注意が必要です。

1: 相続税対策としての売却は難しい

相続前に実家を売却することで、相続税の対象となる財産を減らすことができますが、相続税対策として売却する場合、相続税の計算方法や減税制度などを考慮する必要があります。

専門家に相談し、適切な方法を選択することが重要です。

2: 遺産分割協議が必要となる場合がある

相続前に実家を売却した場合、その売却代金は相続財産の一部となります。

そのため、他の相続人との間で遺産分割協議が必要となる可能性があります。

協議がスムーズに行われるよう、事前に相続人同士で話し合い、売却方法や代金の分配方法などを決めておくことが重要です。

2: 相続後の売却

相続後に実家を売却するメリットは、主に「相続税の減税対策が適用できる可能性がある」ことです。

2-1: 小規模宅地等の特例

相続後に実家を売却する場合、小規模宅地等の特例という減税制度を利用できる可能性があります。

この特例は、一定の条件を満たす宅地を相続した場合、相続税の評価額を減額できる制度です。

1: 適用条件

被相続人が、その宅地に住居を構えていたこと

相続人が、その宅地を居住用不動産として取得すること

宅地の面積が一定の範囲内であること

相続税の計算方法や減税制度は複雑なので、専門家に相談することをおすすめします。

2-2: 相続後の売却における注意点

相続後に実家を売却する際は、以下のような点に注意が必要です。

1: 遺産分割協議が完了していること

相続後の売却を行うためには、事前に遺産分割協議が完了している必要があります。

協議が完了していない場合、他の相続人の同意を得られない可能性があります。

2: 相続税の申告が完了していること

相続税の申告が完了していない場合、売却によって得た利益が相続税の課税対象となる可能性があります。

□実家相続の基本的な流れ

実家を相続する際には、様々な手続きが必要になります。

遺言書の確認から遺産分割協議、相続税の申告まで、具体的な流れと注意点、トラブル回避のためのポイントを解説します。

1: 遺言書の確認

相続が発生したら、まず遺言書の有無を確認することが大切です。

遺言書があれば、被相続人の意思に従って遺産が分配されます。

1-1: 遺言書の探し方

遺言書は、自宅や銀行の貸金庫、弁護士事務所などに保管されている場合があります。

遺言書を探し出すには、被相続人が遺言書について何か話していたか、遺言書を作成した可能性のある場所を思い出すことが重要です。

1-2: 遺言書の有効性

遺言書には、公正証書遺言、自筆遺言、秘密証書遺言など、様々な種類があります。

遺言書が有効かどうかは、遺言書の内容や作成方法によって判断されます。

遺言書の有効性に疑問がある場合は、弁護士に相談することをおすすめします。

2: 財産の確認

遺言書を確認した後、相続対象となる財産をすべて把握する必要があります。

2-1: 財産の種類

相続財産には、不動産、預金、株式、債権、借金など、様々なものがあります。

相続財産を把握するためには、被相続人の銀行口座や証券会社などの取引履歴、不動産登記簿などを確認する必要があります。

2-2: 財産の評価

相続財産の評価は、専門家に依頼することをおすすめします。

専門家であれば、相続税の申告に必要な財産の評価額を算出することができます。

3: 遺産分割協議

遺言書がない場合、または遺言書の内容に納得できない場合、相続人全員で遺産分割協議を行う必要があります。

3-1: 協議内容

遺産分割協議では、相続財産をどのように分割するかについて話し合います。

実家の売却を検討している場合は、売却の方法や売却代金の分配方法についても協議する必要があります。

3-2: 協議の注意点

遺産分割協議は、相続人同士の関係が悪化する可能性もあるため、慎重に進める必要があります。

協議がスムーズに行われるよう、事前に相続人同士で話し合い、それぞれの希望や意見を共有しておくことが重要です。

4: 相続税の申告

相続税は、相続開始日から10ヶ月以内に申告する必要があります。

4-1: 相続税の計算

相続税の計算は、相続財産の評価額から基礎控除額を差し引いた金額に、税率を乗じて算出します。

4-2: 相続税の申告方法

相続税の申告は、税務署に申告書を提出することによって行います。

相続税の申告は複雑な手続きなので、税理士などの専門家に相談することをおすすめします。

□相続した実家を売却した際にかかる税金

相続した実家を売却した場合、譲渡所得税という税金がかかります。

譲渡所得税は、売却によって得た利益に対して課税される税金です。

1: 譲渡所得の計算

譲渡所得は、以下の計算式によって算出されます。

譲渡所得 = 売却金額 – (取得費 + 譲渡費用)

売却金額: 実家を売却した金額

取得費: 実家を相続したときの評価額

譲渡費用: 売却にかかった費用(仲介手数料、広告費など)

2: 譲渡所得税の税率

譲渡所得税の税率は、不動産の所有期間によって異なります。

所有期間が5年以下の場合: 短期譲渡所得となり、税率は30%

所有期間が5年を超える場合: 長期譲渡所得となり、税率は15%

3: 譲渡所得税の控除

譲渡所得税の計算には、いくつかの控除が適用される場合があります。

1: 住民税の特別控除

居住用不動産を売却した場合、住民税の特別控除が適用される可能性があります。

2: 譲渡所得の3000万円特別控除

前述の通り、居住用不動産を売却した場合、最大3000万円の特別控除が適用される可能性があります。

4: その他の税金

実家を売却した際には、譲渡所得税以外にも、以下のような税金がかかる場合があります。

1: 印紙税

不動産売買契約書に、印紙税を貼る必要があります。

2: 不動産取得税

不動産を取得した際に、不動産取得税がかかります。

□まとめ

実家を相続した場合、売却するタイミングや税金対策は非常に重要です。

相続前の売却では、譲渡所得税の3000万円特別控除が適用される可能性があり、相続後の売却では、小規模宅地等の特例による相続税の減税が適用される可能性があります。

相続は複雑な手続きなので、専門家に相談し、適切な判断をするようにしましょう。

お客様の声

お客様の声

会社概要

会社概要

売却の流れ

売却の流れ

よくある質問

よくある質問

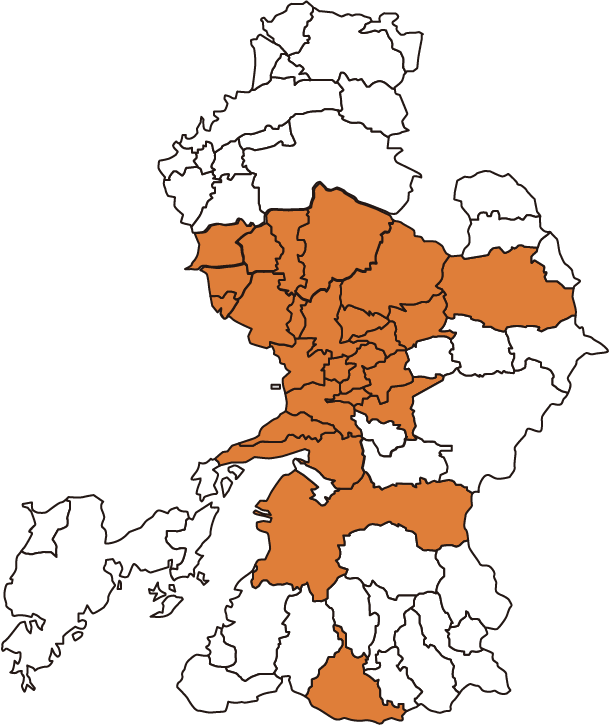

オフラインでのお問い合わせ

オフラインでのお問い合わせ

お電話でのお問合せ

お電話でのお問合せ