不動産を売却する際、多くの方が直面するのが税金の問題です。

特に、大きな資産である不動産の取引では、税金が大きな負担となり得ます。

しかし、適切な知識と準備をもって臨めば、税金を節約し、より多くの利益を手にできます。

本記事では、不動産売却時に利用できる「3000万円特別控除」に焦点を当て、その利用条件、メリット、そして申請方法について詳しく解説していきます。

□不動産売却と3000万円控除の基礎知識

不動産売却を検討中の皆さん、譲渡所得税の節税策として「3000万円特別控除」の存在をご存知でしょうか。

この制度は、特定の条件を満たした場合、不動産売却による所得から最大3000万円を控除できる、非常に魅力的な税制優遇策です。

1:控除の概要とその魅力

不動産を売却することで得られる所得を譲渡所得と呼びます。

この譲渡所得から3000万円を控除できれば、その分税金が軽減されます。

この制度を上手に利用することで、手取り額を大きく増やせます。

2:適用条件をしっかり把握する

しかし、この特別控除を受けるには、いくつかの条件をクリアする必要があります。

主な条件としては、売却する物件が自己居住用であること、特定の期間内での売却、過去数年間で特定の控除を受けていないことなどが挙げられます。

条件は多岐にわたるため、詳細は税務署のウェブサイトや専門家に確認することをおすすめします。

3:申請方法にも注意が必要

特別控除の申請には、譲渡所得の内訳書や住民票などの書類が必要です。

申請は確定申告の際に行うため、売却後は速やかに準備を進めましょう。

手続きは複雑な場合があるので、不安な方は税理士に相談するのも1つの手です。

□住宅ローン控除との併用はできないことには注意が必要!

不動産売却時における「3000万円特別控除」の利用は、大きな節税効果を期待できる一方で、他の税制優遇措置との併用が制限されている点に注意が必要です。

特に、住宅ローン控除との併用はできません。

この制限は、適切な節税計画を立てる上で非常に重要な知識となります。

1:併用不可の背景とその意味

「3000万円特別控除」と住宅ローン控除は、どちらも不動産に関連する重要な税制優遇策ですが、同時に利用することは許されていません。

この制度設計の背後には、一定の公平性を保ちつつ、特定の状況下での適切な支援を行うという税制の意図があります。

住宅ローン控除は、自宅購入を支援するための制度であり、一方の3000万円控除は、売却による譲渡所得に対する節税を目的としています。

2:具体的な影響と注意点

特に注意が必要なのは、3000万円特別控除を受けることで、その前後2年間、住宅ローン控除を利用できなくなるという点です。

つまり、不動産売却と新たな自宅購入が近い時期に重なる場合、どちらの控除を優先するか慎重な判断が求められます。

間違った選択をすると、後から有利な制度を利用できなくなる可能性があるため、事前の計画と確認が非常に重要です。

3:併用可能な特例とは

一方で、3000万円特別控除と併用できる税制優遇も存在します。

例えば、「10年超所有軽減税率の特例」との併用は可能であり、この特例を活用することでさらなる節税が見込めます。

併用できる制度とできない制度を正しく理解し、最適な節税策を立てることが重要です。

□必要書類と申請プロセスについて

不動産売却時に3000万円特別控除を受けるためには、適切な書類の準備と正確な申請プロセスの理解が必要です。

ここでは、控除を受けるための手続きに必要な書類と、申請の流れを具体的に解説します。

*申請に必要な主な書類

控除を申請する際には、以下の書類が必要になります。

1:譲渡所得の内訳書(確定申告書付表兼計算明細書)

この書類には、売却した不動産の成約価格や取得費、譲渡費用などが記載されます。

2:住民票の写し

不動産売却に関する住民票の写しも提出が必要です。

特に、譲渡の日から2か月経過後に発行されたものを用意しましょう。

これらの書類は、確定申告時に税務署に提出します。

書類作成は専門的な知識が求められるため、不安な場合は専門家に依頼するのが良いでしょう。

*申請プロセスの手順

特別控除の申請プロセスは以下の通りです。

不動産売却後、必要書類を集めます。

譲渡所得の内訳を計算し、確定申告書に記入します。

確定申告書と共に、必要書類を税務署に提出します。

確定申告は、不動産を売却した翌年の2月中旬から3月中旬の間に行います。

この期間を逃すと、特別控除を受けられなくなるため、期限には十分注意しましょう。

3000万円特別控除を受けるためには、正確な書類の準備と申請プロセスの理解が不可欠です。

特別控除を有効に活用することで、不動産売却時の税負担を大幅に軽減できます。

書類準備や申請に不安がある場合は、早めに専門家に相談することをおすすめします。

□まとめ

不動産売却時の3000万円特別控除は、適用条件を満たすことで大幅な節税効果を期待できる制度です。

しかし、その利用には適用条件の把握、他の税制優遇との併用不可の理解、必要書類の準備と正しい申請プロセスの実行が必要になります。

不安な点があれば、専門家に相談することで、より安心してプロセスを進められます。

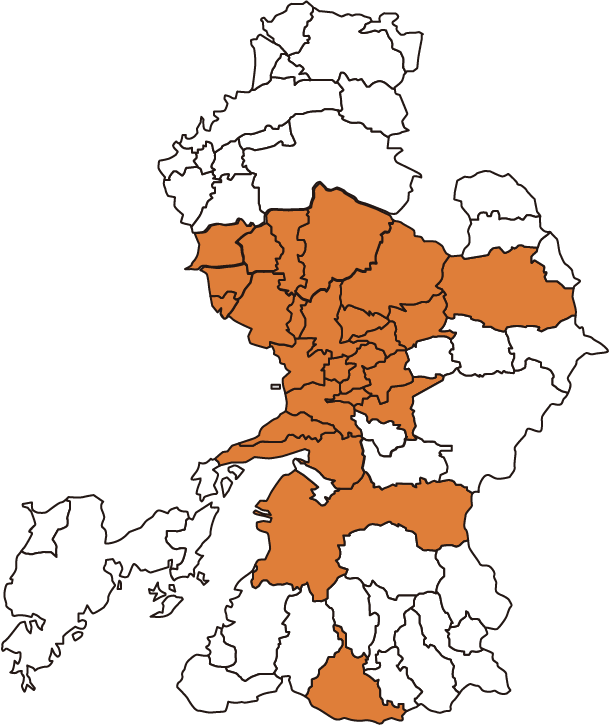

熊本市周辺で、不動産の処分を検討されている方は、ぜひ当社にお問い合わせください。

お客様の声

お客様の声

会社概要

会社概要

売却の流れ

売却の流れ

よくある質問

よくある質問

オフラインでのお問い合わせ

オフラインでのお問い合わせ

お電話でのお問合せ

お電話でのお問合せ